Episódio 166

A maneira inteligente de vender sua empresa com John Warrillow

Convidado do podcast

John Warrillow

Autor de best-sellers e fundador do The Value Builder System

"Muitos empreendedores vendem seus negócios por causa de algo chamado "ponto de liberdade". É quando eles acordam em uma manhã e percebem que a venda pode criar riqueza líquida suficiente para que possam viver pelo resto de suas vidas."

Você já ouviu falar de J.R.R. Tolkien, certo?

Você sabe...

O lendário autor do livro O Senhor dos Anéis trilogia?

A razão pela qual o mencionamos é porque nosso convidado especial no episódio de hoje do podcast é tipo de como o J.R.R. Tolkien do mundo das assinaturas e assinaturas.

Embora ele não seja o criador de hobbits, orcs ou da linguagem élfica insanamente detalhada, ele É o autor best-seller de uma trilogia épica de livros que são leitura obrigatória para qualquer pessoa que esteja levando a sério a criação de um negócio de receita recorrente bem-sucedido.

Então, quem é ele?

Ele é ninguém menos que John Warrillow!

Cada um de seus livros o orienta nas etapas críticas necessárias para iniciar, expandir e vender seu negócio. E no centro de sua mensagem está a importância da receita recorrente.

No episódio de hoje, exploramos o processo mais detalhado do que é necessário para projetar e construir um negócio realmente valioso. O tipo que é muito atraente para compradores em potencial e pode ser vendido por uma quantia de dinheiro que mudará sua vida.

Mesmo que você nunca planeje vender sua empresa, há muito valor para você neste episódio.

John explica alguns dos maiores erros que os empreendedores cometem na jornada para criar uma empresa de sucesso. Além disso, você descobrirá algumas táticas obscuras que as empresas de private equity usam para extrair informações confidenciais sobre sua empresa.

O que é ótimo é que nossa conversa é baseada em histórias reais e exemplos de empreendedores que iniciaram e venderam seus próprios negócios de receita recorrente. John compartilha várias pepitas de ouro de seus anos de experiência e temos a sensação de que você vai adorar este episódio.

Bônus

Quer aproveitar os brindes que o John mencionou neste episódio?

Basta clicar na imagem abaixo e você será direcionado ao site dele.

A partir daí, basta clicar no ícone laranja Presentes gratuitos na parte superior da página.

Destaques

| 1:30 | Conheça John Warrillow! |

|---|---|

| 4:59 | Como tornar seu negócio o mais valioso possível |

| 7:11 | Como você sabe quando é o melhor momento para vender sua empresa? |

| 13:16 | Grandes erros que você deve evitar se quiser vender sua empresa |

| 21:21 | Do início ao fim: Como é, de fato, vender uma empresa? |

| 27:13 | Tudo o que você precisa saber sobre sua taxa de rotatividade |

| 33:08 | Como encontrar o comprador certo para sua empresa (e por que isso é tão importante) |

| 40:18 | Uma exploração mais profunda dos erros que os proprietários de empresas cometem quando vão vender |

| 45:49 | Onde saber mais sobre o John |

Transcrição completa

Eric: Bem-vindo ao programa, John.

John: Obrigado, senhor. É bom estar com o senhor.

Eric: É um prazer recebê-lo. Agradeço muito por ter reservado um tempo para se juntar a nós. Na verdade, gravamos uma entrevista com você em junho de 2015. Naquela conversa, exploramos muitos dos tópicos sobre os quais você escreveu em seu segundo livro, The Automatic Customer. Desde então, parece que o resto do mundo pegou suas ideias, pois agora os negócios de associação e assinatura estão por toda parte.

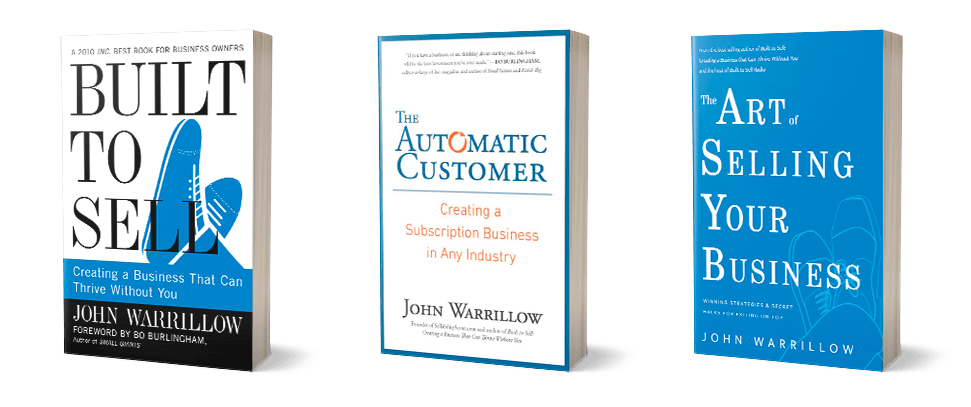

No momento, você tem três livros que escreveu: Built to Sell, The Automatic Customer e o mais recente, The Art of Selling Your Business. Você pode nos dar um entendimento de alto nível sobre a relação entre esses livros e quando alguém deve usar um em vez do outro?

John: O Built to Sell trata, na verdade, de como criar uma empresa valiosa que não dependa de você pessoalmente. O livro Automatic Customer (Cliente automático), ao qual você se referiu, trata de como criar uma empresa de receita recorrente e como otimizá-la. E o último livro, The Art of Selling your Business (A arte de vender sua empresa), trata do processo de colher o valor que você criou. Você ouve falar o tempo todo sobre empresas de SaaS, empresas de associação, empresas com receita recorrente que agora estão sendo negociadas a múltiplos de receita em vez de múltiplos de lucro.

Muitas pessoas, especialmente aquelas que estão no espaço de receita recorrente, dizem: "Bem, talvez esse fosse o momento em que eu pudesse realmente obter algum valor por todo o sacrifício, e essa é realmente a Arte de Vender seu Negócio, que trata de como você pode superar seu peso quando se trata de vender sua empresa?

Eric: Perfeito. Obrigado por isso. Agora, para aqueles que ainda não ouviram nossa conversa anterior, recomendo muito que a leiam. Há muitas informações valiosas nela e incluiremos um link nas notas do programa. John, já se passaram alguns anos desde que gravamos essa conversa e, do seu ponto de vista, como o cenário mudou para as empresas de receita recorrente nesse período?

John: Acho que ficou ainda melhor como resultado da pandemia. A pandemia foi catastrófica para muitas pessoas, mas para outras, em especial as empresas de associação e as ofertas de assinatura, acho que foi uma bênção. As pessoas estão em casa, têm tempo, podem começar a consumir algumas dessas coisas.

Vou lhe dar um exemplo. A Fender vende a maioria de suas guitarras, é claro, por meio de lojas de varejo. Quando eles vendem por meio de uma loja de varejo, alguém compra uma guitarra, eles raramente descobrem algo sobre o cliente final, a menos que ele decida registrar a guitarra na Fender. É um modelo de negócios totalmente indireto.

Bem, depois da pandemia, eles criaram toda uma oferta de assinatura para ensinar as pessoas a usar a guitarra. Isso cria outro fluxo de receita recorrente para eles, cria um fluxo de receita recorrente para eles e lhes proporciona um relacionamento direto com seus clientes. Não sei se isso seria possível há cinco anos. Certamente é possível no contexto de crianças que aprendem em casa e se sentem muito confortáveis com o mundo on-line. Acho que a pandemia certamente acelerou a adoção de muitas ofertas digitais, inclusive ofertas de associação.

Eric: Sem dúvida, vimos um interesse maior em nossa oferta como resultado da pandemia. Muitas pessoas têm mais tempo disponível e querem criar uma oferta virtual ou digital. Mas também observamos que a mesma proporção de pessoas não consegue fazer as coisas decolarem. O fato de haver mais interesse não significa que mais pessoas tenham sucesso em abrir um negócio.

Agora, muito do que você enfoca em seus livros é ensinar às pessoas como criar valor em seus negócios, mesmo antes de pensarem em vendê-los. Quais são algumas das coisas que podemos fazer no dia a dia para levar nossas empresas ao ponto em que o mercado de aquisição as valorizaria?

John: O mercado, quando analisa a aquisição de uma empresa, está procurando seu potencial futuro, geralmente nas mãos dele, mas está realmente olhando para o futuro. Eles analisarão sua taxa de crescimento e tentarão fazer um gráfico disso no modelo de negócios deles. A taxa de crescimento de seu modelo de associação e de seu modelo de receita recorrente será importante.

Eles se importarão muito mais com sua receita recorrente do que com sua receita única ou transacional, portanto, otimizar realmente sua receita recorrente. Isso pode ter um impacto muito grande. Acabei de falar ao telefone hoje cedo. Fiz um episódio do meu podcast com um cara chamado Adii, espero que eu esteja pronunciando seu primeiro nome corretamente, Pienaar, um sul-africano que criou uma empresa chamada Conversio, com receita recorrente de até $2 milhões.

Bem, quando ele foi ao mercado, estava recebendo ofertas de três vezes e três vezes e meia a receita da linha superior. Um resultado surpreendente, mas [inaudível 00:04:32] da empresa e o adquirente pode olhar para isso e aplicar em seu negócio.

Eric: Isso é algo que você já via antes da pandemia ou é um reflexo do recente aumento do apetite por negócios de receita recorrente?

John: Acho que, como resultado da pandemia, houve todo um exército de grupos de private equity que viram os aplicativos digitais e os produtos digitais como um setor muito importante. Estamos vendo muitos grupos de private equity diferentes começarem a realmente aumentar o valor dessas empresas porque estão vendo a adoção digital acontecer. Há uma legião inteira de grupos de private equity que estão comprando essas empresas digitais.

Eric: Agora, em seu livro mais recente, The Art of Selling Your Business (A arte de vender sua empresa), ele é um manual para proprietários de pequenas empresas que eles podem usar para navegar com sucesso pelo processo complexo e, às vezes, esmagador de vender sua empresa. Agora, considerando que você acabou de falar sobre, o que me vem à mente, esse apetite voraz das empresas de private equity, isso significa que é semelhante a um mercado de vendedores? Isso muda a forma como essas empresas estão negociando com os negócios?

John: Sim, veja bem, o mercado de vendedores está em alta no momento. A pandemia fez com que as taxas de juros caíssem para níveis de emergência. Os compradores, quando compram empresas, geralmente estão usando dívidas para maximizar o retorno sobre o investimento. Como resultado, as avaliações estão subindo em ritmo acelerado e estamos vendo isso em todos os setores. Não se trata apenas de empresas de pequeno e médio porte, como estamos vendo nas ações da Tesla, ações da Tesla, Bitcoin. Os ativos estão se acelerando muito, muito rapidamente, à medida que as taxas de juros estão caindo.

Quando um adquirente faz uma compra, ele vai usar dívida e, portanto, quando a dívida está barata, as avaliações sobem. Estamos vendo muitos exemplos desses múltiplos astronômicos, portanto, é um ótimo momento para vender. Lembro-me de uma das pessoas sobre as quais escrevi no livro, um cara chamado Rand Fishkin. Quando se trata do melhor momento para vender, ele aprendeu essa lição muito importante: o melhor momento para vender é quando alguém está comprando.

Neste momento, haverá muitos adquirentes no mercado em busca de empresas. Rand tinha um ótimo negócio. Ele fazia SEO, software de otimização, e por isso se chamava SEOmoz. Criou uma receita recorrente de $5 bilhão e tinha a impressão de que deveria estar sendo negociada a cerca de quatro vezes a receita.

Mas o truque era que ele estava partindo de cinco e esperava que chegasse a dez no ano seguinte. Na mente de Rand, sua empresa valia cerca de $40 milhões, cinco, mas estava indo para 10 e depois para um múltiplo de 4X. Ele recebeu uma ligação de um cara chamado Brian Halligan, cofundador da HubSpot. Halligan procurou Rand e disse: "Olha, estamos pensando em comprar sua empresa". E Fishkin disse: "Tudo bem, quanto você acha que vale?" Brian lhes fez uma oferta de $25 milhões em dinheiro e ações da HubSpot.

Fishkin tinha esse número de $40 milhões em sua mente e, por isso, decidiu recusar a oferta de Halligan. Em vez disso, ele levantou capital de risco e desenvolveu um conjunto totalmente diferente de produtos. Infelizmente, muitos deles fracassaram e isso causou uma crise de fluxo de caixa na empresa de Rand. Por fim, ele foi removido do cargo de CEO. Na verdade, ele passou por um período de depressão em que foi diagnosticado e passou por um período pessoal muito difícil.

Desde então, ele saiu dessa situação e se recuperou, mas eu o entrevistei para o livro e perguntei: "Qual é a sua participação no trabalho de Moz hoje?" Ele disse: "John, provavelmente não vale nada". Eu perguntei: "Como assim, não vale nada?" Ele disse: "Bem, com base na forma como os capitalistas de risco investiram, eles usam ações preferenciais e, portanto, terão um retorno preferencial. Eles receberão todo o retorno antes de eu receber qualquer coisa."

Eu disse: "Puxa, isso é muito. Quanto essa oferta da HubSpot valeria hoje, se você levar em consideração a valorização das ações da HubSpot?" Ele disse: "Bem, com base no que aconteceu com as ações da HubSpot ao longo dos anos, essa oferta hoje valeria cerca de $200 milhões". É apenas um bom lembrete dessa ideia de que o melhor momento para vender suas empresas é quando alguém está comprando. Para muitas empresas de associação, muitas empresas digitais com receita recorrente, se você construiu um negócio bem-sucedido, você será um candidato muito atraente. Se você tiver uma ótima oferta, esse é um ótimo momento para considerá-la.

Eric: Se essas pessoas estiverem ouvindo, elas podem estar em uma situação em que poderiam vender sua empresa. Elas veem algum valor em seus negócios. Quais são algumas das medidas que elas podem tomar para serem proativas em relação a isso e se colocarem no mercado?

John: No livro The Art of Selling Your Business (A arte de vender sua empresa), você vai querer fazer todo um processo sobre como criar esse cenário competitivo para sua empresa, em que os adquirentes efetivamente fazem lances sobre você, um contra o outro. Mas, antes mesmo de iniciar esse processo, você vai querer fazer algo chamado de pré-diligência.

O que é efetivamente reunir todas as informações críticas sobre sua empresa. Qual é a sua receita recorrente? Qual é a sua taxa de rotatividade? Qual é a rotatividade involuntária versus a rotatividade voluntária. Todas as coisas com as quais você esperaria que um adquirente se preocupasse antecipadamente e agora você está dizendo: "Bem, por que diabos eu gastaria todo esse tempo fazendo isso antes mesmo de receber uma oferta, antes mesmo de iniciar o processo?" Aqui está o motivo.

Aprendi isso com Michael Houlihan, que fundou a Barefoot Winery. Eu o entrevistei sobre a venda da Barefoot e a Barefoot era uma grande marca. Houlihan achava que a estratégia mais natural e necessária para sua empresa era a E. & J. Gallo, a grande fabricante de vinhos dos EUA. Houlihan pensou que teria uma chance de impressionar a E. & J. Gallo, por isso fez todo esse trabalho de pré-diligência.

Ele reuniu seus fichários com todas as informações que esperava que a E. & J. Gallo quisesse e perguntasse. Ele foi até a E. & J. Gallo com esses fichários e disse: "Isso me beneficiou de duas maneiras". Eu disse: "Certo, quais são as duas maneiras?" Bem, a primeira, obviamente, ajudou a acelerar o processo de avaliação do negócio e, por fim, a fazer uma oferta.

Eu disse: "Certo, qual é o segundo motivo?" Ele disse: "Bem, isso comunicou à E. & J. Gallo que eu estava vestido para o baile. Em outras palavras, eu ia vender minha empresa e a E. & J. Gallo tinha a oportunidade de comprá-la. Mas se eles optassem por não comprá-la ou se demorassem, eu iria para o próximo concorrente.

Ter um pacote de pré-diligência muito bem elaborado comunica a todos que você está indo ao mercado. Eles terão uma chance, mas se perderem essa chance, ela desaparecerá para sempre. Essa é a segunda razão pela qual eu acho que você deve fazer um pouco disso, o que eu chamo de pré-diligência, antes mesmo de iniciar o processo de obter lances ou ofertas para sua empresa.

Eric: Entendi. Com isso em mente, quais são alguns dos outros... porque parece que esse é um erro que um iniciante pode cometer, não fazer a pré-diligência. Quais são alguns dos outros erros que você vê os proprietários de empresas cometendo quando se trata de vender ou abordar seus negócios?

John: Fornecer muitas informações precocemente é um grande problema. Quando você é abordado por uma aquisição, pode haver realmente dois ou três motivos pelos quais ela está se aproximando de você. Um deles é o interesse legítimo em comprar sua empresa. O outro, na verdade, não é. O outro é que eles estão usando o véu de uma aquisição para obter informações secretas sobre sua empresa ou encontrar seus funcionários.

Vou lhe dar um exemplo. Há uma empresa de private equity sobre a qual escrevi no livro que decidiu entrar em um novo setor. Eles estavam fazendo um roll-up nesse setor. Eles usaram uma vaga carta de intenções como forma de entrar em 80 empresas diferentes. Eles usaram essa carta de intenção muito vaga, não estipularam o preço de earn-out ou de oferta, deram um intervalo, mas foi muito vago.

Mas quando os adquirentes receberam a carta de intenção do grupo de private equity, ficaram entusiasmados e pensaram: "Cara, vou vender minha empresa". Eles começaram o processo de revelar demais, muito cedo. Inclusive deixando a empresa de private equity entrevistar seus gerentes. Bem, para resumir a história, eles entrevistaram 80 empresas diferentes.

Eles fizeram duas aquisições e, em seguida, deram meia-volta e empilharam a equipe de gerenciamento dessas duas empresas que adquiriram, roubando os executivos de nível C de todas as outras 78 empresas. Eles saíram e usaram esse véu de uma aquisição. Esse é um dos maiores erros que eu acho que os empreendedores cometem, pois revelamos muita coisa muito cedo no processo, inclusive permitindo que um adquirente converse com seus funcionários.

Eric: Bem, se eu me colocasse na posição de uma dessas pessoas, veria um desafio: como saber quais são as informações que devem ser compartilhadas em excesso? Porque, por um lado, você fala sobre a criação de um pacote de pré-diligência, que contém informações. Mas depois há outras informações que não deveriam estar nele. Como você sabe?

John: Bem, acho que você deve executar... Novamente, descrevemos todo esse processo no livro, mas a primeira etapa do processo começa com o que chamamos de teaser. Um teaser é um documento de uma página que, efetivamente, provoca o adquirente a querer saber mais sobre sua empresa. Eu me lembro de ter aprendido sobre isso de uma forma engraçada. Eu estava em uma reunião da EO e um membro da EO que eu fazia parte do conselho... EO significa organizações empreendedoras. É uma organização de mentalidade.

Eu estava em minha reunião de EO e um cara chamado Sam, em todos os nossos intervalos, em todo o nosso tempo de inatividade, tinha um pequeno pedaço de papel que ele continuava desdobrando e trabalhando. Era como um pedaço de papel antigo com orelhas de cachorro, com todos os tipos de rachaduras e fendas nos destaques. Dava para perceber que ele estava trabalhando nela há anos.

Finalmente, eu já conhecia Sam o suficiente para me virar e dizer: "Sam, o que é esse pedaço de papel? O que é essa coisa?" Ele disse: "É o meu teaser". Eu perguntei: "Como assim, é a sua provocação?" Ele disse: "Bem, esse é o documento que uso para divulgar minha empresa para possíveis compradores". Ele estava trabalhando nisso há anos antes da venda de sua empresa, mas o teaser é importante porque é como você posiciona sua empresa aos olhos de um adquirente.

Em que setor você está? Com que velocidade está crescendo? Quais são suas taxas de rotatividade? O que é realmente único em sua empresa. Mas isso não inclui o nome de sua empresa. É suficientemente vago para forçar os compradores a permanecerem curiosos sobre quem você é. O teaser, se bem escrito, fará com que o adquirente assine um contrato de confidencialidade para obter o que é chamado de CIM, e é nesse momento que o nome da sua empresa é revelado.

Mas isso só é revelado após a assinatura de um contrato de confidencialidade e, geralmente, se você estiver trabalhando com um bom advogado, isso também inclui uma cláusula de não solicitação. Você está cobrindo o processo legalmente para minimizar as chances de alguém usar o véu de uma aquisição para conhecer seus segredos mais profundos e obscuros.

Eric: Nessa situação, voltando à história sobre a empresa de private equity que entrevistou 80 empresas diferentes, nenhuma dessas pessoas assinou um termo de confidencialidade? E se tivessem assinado, isso as teria protegido contra o resultado final da situação?

John: Sim. Nesse exemplo, o grupo de private equity usou, mais uma vez, essa carta de intenções bastante vaga e sem compromisso como uma forma de entrar nos bastidores. Os vendedores não estavam executando proativamente o processo que estou descrevendo. Eles estavam reagindo a uma consulta de entrada. Quando você reage de forma eficaz, está jogando na defesa. Basicamente, eles estão abordando a empresa e, portanto, não.

A empresa de private equity não teria interesse em assinar um NDA, portanto, na maioria dos casos, não teria assinado um NDA com as empresas adquirentes. Elas estão simplesmente usando, novamente, o véu de uma aquisição para deixar um empresário entusiasmado o suficiente para começar a abrir o quimono muito cedo.

Eric: Já tive essa experiência. Não sei se foi a mesma coisa, mas com certeza, ao longo dos anos, recebi vários e-mails de grupos de private equity, de capital de risco, e muitas vezes acabava sendo uma pessoa de nível de estagiário com quem você acabava conversando e que o entrevistava sobre algo e pedia informações. É essa a situação?

John: Sim. Acho que você pode dizer muito sobre quem está perguntando. Mais uma vez, vou voltar a Adii Pienaar, o empresário que mencionei no início da conversa e que criou essa empresa chamada Conversio. Ele enviou o documento teaser que estou descrevendo para 150 empresas diferentes e recebeu muitas solicitações de entrada diferentes com base no teaser.

Agora, ele classificou ou dividiu o interesse de entrada em dois grupos. Há as oportunidades vagamente interessantes e há os compradores muito, muito sérios. Perguntei a ele no podcast: "Como você distinguiu entre os dois?" Ele disse: "Bem, tudo se resumia a quem estava fazendo a consulta". Quando a consulta chegava, no caso dele, vinha de uma empresa chamada Campaign Monitor, um adquirente estratégico muito estabelecido, que pertencia a um grupo de private equity.

A pessoa do grupo de private equity que fez a pergunta à Adii ou levantou a mão dizendo que estava interessado no teaser era um sócio sênior do grupo de private equity. Isso foi um sinal de compra muito forte. Se tivesse sido uma pessoa de nível analítico do grupo de private equity ou um vice-presidente do grupo de private equity, isso teria caído na primeira categoria de vagamente interessante. Mas quando um sócio sênior de um grupo de private equity que está apoiando um dos adquirentes estratégicos entrou em contato, ele sabia que aquela era uma oportunidade muito forte.

Acho que você deve se perguntar: qual é o título do cartão de visita no rodapé do e-mail? A maioria dos grupos de private equity dá títulos de vice-presidente para MBAs recém-formados e jovens recém-saídos da faculdade. Não é um título importante. Já o título de sócio sênior ou sócio é muito mais indicativo de um tomador de decisões em um grupo de private equity.

Eric: Até agora, falamos sobre vários motivos, dada a natureza do ambiente, a pandemia e tudo o mais, que parece ser o momento ideal, desculpe, não parece, mas é o momento ideal para vender uma empresa. Isso pode deixar muita gente animada. Falamos um pouco sobre, ok, bem, se você está, o que pode fazer para iniciar esse processo? Muito disso está descrito em seu livro e tocamos em alguns pontos.

Mas estou interessado em uma visão de nível mais elevado, porque, para alguém como eu, que nunca vendeu um negócio, é preciso entrar nesse contexto. Como é, de fato, essa experiência? Existe alguma maneira de obtermos uma visão de alto nível, apenas uma parte de como é a corrida do início ao fim, de como será a experiência de vender uma empresa?

John: Sim. Veja, há algumas portas importantes ao longo do caminho. O primeiro, como mencionei, está em um processo formal propriamente dito, é um teaser. Mais uma vez, você provavelmente está falando de centenas de empresas diferentes para as quais está indo com um teaser. Adquirentes estratégicos, grupos de private equity e investidores individuais. Então, a próxima porta, se preferir, é que algumas dessas pessoas levantem a mão e digam: "Sim, estou interessado o suficiente para assinar um contrato de confidencialidade". Nesse momento, a segunda porta ou segunda etapa do processo é um memorando de informações confidenciais ou CIM. Esse é um documento que você elabora e que descreve com mais detalhes o seu negócio.

É nesse momento que você entra em detalhes sobre seus produtos, sua taxa de crescimento, suas projeções futuras e assim por diante. Então, com base na CIM, o próximo passo é que algumas pessoas levantem a mão e digam: "Cara, eu realmente gostei dessa empresa. Gostaria de me reunir com a equipe de gestão". Essa é a etapa do processo em que você se reúne, o que chamamos de reuniões de gerenciamento. Atualmente, elas são realizadas pelo Zoom, mas antes eram realizadas pessoalmente. É nesse momento que você será interrogado com uma série de perguntas dos possíveis adquirentes.

Em seguida, isso se desdobra em outra rodada do que chamamos de cartas de intenção, em que as pessoas que você conheceu nas reuniões da equipe de gerentes elaboram a carta de intenção, que é uma oferta por escrito, geralmente não vinculante, para a sua empresa. Em seguida, você terá de assinar, como parte de todas essas cartas de intenção, uma cláusula de não-compra. Isso significa que, se você assinar uma carta de intenção, acabará abrindo mão dos direitos de negociar com os outros possíveis adquirentes. É no estágio da carta de intenção que você está tentando maximizar efetivamente o valor da sua empresa.

No caso de Adii, da Conversio, ele procurou mais de cem adquirentes diferentes. Ele fez apresentações gerenciais com várias empresas diferentes. Recebeu duas cartas formais de intenção, mas, em vez de apenas assinar uma delas, ele basicamente usou o fato de que havia dois concorrentes para sua empresa e jogou um contra o outro a ponto de conseguir aumentar o valor obtido por sua empresa em 35%.

Apenas negociando estritamente, jogando um contra o outro, contra o outro, em uma sequência de negociações de ida e volta. Depois, há o processo de due diligence. Depois, há uma reunião de fechamento em que o cheque é transferido para sua conta bancária. Esse é efetivamente o processo. Isso responde à sua pergunta?

Eric: Sim, com certeza.

John: ... sobre o nível de 30.000 pés?

Eric: Sim. Ainda resta uma pergunta em minha mente, como alguém que começou a empresa do zero, que é: depois que o cheque é depositado no banco e tudo isso é feito, o que acontece com a empresa? O que acontece com as pessoas que trabalham para a empresa? É claro que isso será diferente, dependendo das circunstâncias, mas quais são algumas das maneiras mais comuns de se passar por isso?

John: Como proprietário, é provável que você tenha de concordar com algum tipo de período de transição em que permaneça na empresa. Em uma empresa muito pequena, digamos que você tenha uma receita de $300.000 e tenha um site de associação, o comprador mais provável para essa empresa será um investidor individual. Alguém que tenha interesse nesse espaço e provavelmente precisará pedir dinheiro emprestado.

Quando tomam dinheiro emprestado, geralmente o fazem com a SBA nos Estados Unidos e a SBA garantirá o empréstimo, mas muitas vezes pedem que você financie parte do dinheiro no que é chamado de financiamento de fornecedores ou de retomada de fornecedores. Na verdade, você está colocando parte dos seus recursos em risco e concordando em recebê-los ao longo do tempo. Essa é uma função de transição em potencial.

Outra é quando, normalmente, em um acordo de private equity, você será solicitado a transferir parte do patrimônio para uma nova entidade. O que isso significa? Significa que, em vez de comprar 100% da sua empresa, eles provavelmente comprarão 60, 70, 80% da sua empresa e dirão: "Mas queremos que você mantenha 20, 30, 40% e vamos transferir isso para uma nova entidade legal. Nos próximos cinco ou sete anos, vamos fazer isso crescer até o ponto em que, esperamos, seja um ativo vendável".

Nesse caso, você ainda é um acionista do negócio e um investidor minoritário na empresa. Muitas vezes, em um acordo de private equity, pedem que você continue a administrar a empresa, mesmo que não possua mais a maioria das ações. Em seguida, no terceiro cenário, uma aquisição estratégica, muitas vezes o adquirente usará o que chamamos de earn-out, que é uma forma de definir efetivamente um conjunto de metas para você como uma divisão da empresa e, se você atingir essas metas no futuro, receberá uma parcela extra de valor.

Esses são os três cenários mais prováveis, mas, de qualquer forma, é provável que você seja convidado a permanecer na empresa por um período. Pode ser de apenas um ano, pode ser de até sete anos, dependendo da estrutura do acordo.

Eric: Entendi. Você tem algum exemplo de venda de negócios baseados em conteúdo, como sites de associação, sites de comunidades etc.?

John: Obviamente, há muitos exemplos por aí. Um dos meus favoritos é o de um cara chamado Trevor McKendrick, que criou um aplicativo da Bíblia em espanhol. Basicamente, como o nome sugere, era um aplicativo em que ele pegava a Bíblia e traduzia para o espanhol. Ele tinha um milhão de usuários, vendeu o negócio e teve uma grande saída. Não era uma grande empresa, cinco ou $600.000, se não me falha a memória, em termos de receita. Mas, com certeza, foi uma saída bem-sucedida para ele.

Novamente, em um negócio de receita recorrente, há diferentes tipos, obviamente. Há sites de associação, ofertas de associação e empresas de SaaS ou software como serviço. O que eu recomendaria a qualquer pessoa no setor de assinaturas que analisasse cuidadosamente seria a taxa de rotatividade. Porque um adquirente realmente examinará sua taxa de rotatividade.

De acordo com minha experiência, os sites de associação, geralmente sites de associação de empresa para consumidor, têm uma taxa de rotatividade maior do que um site de associação de empresa para empresa. Eu não sei. Isso se aplica a você, Eric? É isso que você tem visto entre seus clientes?

Eric: Com certeza.

John: Em geral, os sites de associação de empresas para consumidores são negociados em um múltiplo menor do que os sites de associação de empresas para empresas, porque a associação de empresas para empresas é percebida como sendo mais estável. A taxa de rotatividade é menor, e a rotatividade será um dos maiores impulsionadores do valor de sua empresa.

Quando você tem, digamos, 5% de participação em um mês em $100.000 de receita, ou $100.000 de ARR como exemplo, bem, isso não é muito para substituir, mas se você tiver um milhão de dólares de ARR $10 milhões de ARR, 5% de churn por mês seria praticamente impossível de substituir. Quanto maior for a sua empresa, maior será a probabilidade de ela desacelerar se você não conseguir gerenciar a rotatividade. A rotatividade será um fator realmente importante.

Se você tem um modelo em que isso é praticamente impossível, você tem uma rotatividade natural... Se eu voltar ao negócio da Adii, a Adii tinha o Conversio, que era um negócio de $2 milhões. Eles tinham uma rotatividade mensal de 5%. Pedi à Adii que detalhasse isso, parece muito alto, são 60% anuais. Como isso se divide? Ele disse: "Bem, estávamos vendendo para o mercado de pequenas e médias empresas e eles estavam vendendo para pessoas que usam o Shopify como mecanismo de comércio eletrônico.

A Shopify atrai muitos proprietários de novas empresas, muitos empreendedores novinhos em folha que não sabem necessariamente o que estão fazendo. Quando você analisa a rotatividade mensal de 5%, verifica-se que 4% dessa rotatividade foi involuntária. Isso significa que a decisão não foi deles. A empresa havia falido e, portanto, não precisava mais do software Conversio.

Mais uma vez, você vai querer olhar, ter um controle sobre a rotatividade em geral, mas tentar isolar a rotatividade involuntária e o seguro voluntário. A propósito, esse é um dos motivos pelos quais os sites de associação e as empresas de SaaS que vendem para grandes empresas geralmente são avaliadas em um múltiplo mais alto do que aquelas que vendem para o mercado de pequenas e médias empresas. Isso se deve ao fato de que a rotatividade involuntária no mercado de pequenas e médias empresas tende a ser bastante alta porque as pessoas entram e saem do negócio em um ritmo mais acelerado.

Eric: Nós definitivamente passamos por isso. Estamos em uma situação semelhante na Shopify, porque somos fornecedores de um serviço de que as pessoas precisam como base fundamental de um negócio, então temos desde pessoas que acabaram de acordar uma manhã e querem começar um negócio neste fim de semana até pessoas que estão em seu terceiro ou quarto negócio de receita recorrente e sabem exatamente o que precisam fazer, têm uma equipe de desenvolvimento muito experiente e todas essas outras coisas. Sempre considerei nossa rotatividade involuntária como sendo a mesma porcentagem que as pessoas citam quando querem abrir uma empresa e fracassam.

John: Com certeza. Infelizmente, um adquirente não vai olhar para isso e dizer: "Está tudo bem. Foi uma rotatividade involuntária". Eles ainda vão descontar porque você teve uma rotatividade involuntária, porque vão dizer: "Independentemente do motivo da rotatividade, ainda é rotatividade". O que você pode tentar fazer da melhor forma possível é gerenciar sua taxa de rotatividade líquida.

Sua taxa líquida de rotatividade, como você provavelmente sabe, é a diferença entre a rotatividade bruta e a receita de upgrade. Se você tiver algum caminho de upgrade com os clientes existentes, digamos que tenha um programa de associação prata e um programa de associação ouro, se puder compensar parte ou até mesmo toda a rotatividade bruta com pessoas que fazem upgrade de prata para ouro, por exemplo, bem, agora você tem uma empresa muito valiosa, porque pode argumentar que, em termos líquidos... Se puder chegar a uma rotatividade líquida negativa, essa é realmente a panaceia.

Isso nem sempre acontece. É uma barreira muito, muito alta a ser atingida, mas quando isso acontece, o valor per capita pode aumentar muito. Lembro-me de Rob Walling, que criou uma empresa chamada Drip. A Drip faz marketing por e-mail, e ele estava no ponto de ter $2 milhões de receita recorrente anual. Não era uma empresa muito grande, mas ele havia conseguido reduzir a rotatividade para uma rotatividade líquida negativa, o que significa que sua receita de atualização na verdade excedia a rotatividade bruta. Porque ele cobrava pelo número de contatos em seu sistema.

Quanto mais contatos você carregava no Drip, mais ele cobrava e, como resultado, ele conseguia obter uma rotatividade líquida negativa. Bem, quando ele vendeu o Drip para as páginas de leads, ele estava olhando para ofertas de nove a 12 vezes a receita. Não de nove a 12 vezes o lucro, mas de nove a 12 vezes a receita. Novamente, esse é o topo, o topo, o topo, o topo, o topo da avaliação. Mas é possível se você conseguir reduzir a rotatividade para um número negativo de rotatividade líquida.

Eric: Isso é realmente incrível. Quando você está no processo de negociação, obviamente em qualquer setor em que haja grandes oportunidades, há diferentes níveis de pessoas com diferentes níveis de ética abordando a forma como conseguirão atingir suas metas. Como pessoas com diferentes níveis de experiência estão passando por esse processo de venda de seus negócios, quais são alguns dos aspectos que elas podem e devem observar para saber se estão construindo o relacionamento com o parceiro certo?

John: Acho que você deve entender como o adquirente obterá retorno sobre seu investimento. Em particular, isso será muito importante quando uma empresa de private equity estiver analisando seu negócio. Porque uma empresa de private equity não está comprando sua empresa por motivos de estilo de vida. Ela não está comprando sua empresa porque gosta da sua marca ou do seu produto.

Eles não estão comprando por um motivo estratégico em que sua empresa vale mais nas mãos deles do que nas suas. Eles estão comprando a sua empresa para transformá-la. É isso que uma empresa de private equity faz. Eles compram na baixa e vendem na alta. Eu me perguntaria: o que você vê como oportunidade de criar valor? O que você realmente quer ouvir é se está confortável com as mudanças que eles planejam fazer?

Vou lhe dar um exemplo. Há uma mulher chamada Sherry Deutschmann que entrevistei para o podcast. Ela criou uma empresa maravilhosa que produzia software de faturamento para hospitais. Na verdade, não era um software. Era um processo de faturamento para hospitais. Você substituía um rim e eles lhe enviavam uma conta. Era ela quem imprimia a conta, enviava e depois mandava pelo correio para o paciente. Era um ótimo negócio. Eles começaram do zero e, desde os primeiros dias, ela queria compartilhar a riqueza com seus funcionários.

Muitos deles eram funcionários do arquivo de classificação, pessoas que trabalhavam na impressora, pessoas com salários relativamente baixos, e ela queria participar dos lucros, por isso criou um programa de participação nos lucros. No primeiro ou segundo mês, era insignificante. Eram alguns dólares no contracheque de alguém. Mas todos os meses, Sherry reunia todos os funcionários da empresa e descrevia o desempenho deles e quanto estavam recebendo em seu programa de participação nos lucros.

Bem, resumindo a história, durante anos e anos e anos, ela construiu essa empresa com 40 funcionários e 7 milhões em receita quando decidiu vendê-la. Ela recebeu uma bela oferta de aquisição de um grupo de private equity e se apaixonou por essa empresa, mostrando que queria vendê-la para eles.

Bem, algumas semanas após a venda, ela ainda fazia parte do conselho da empresa e continuava ativamente envolvida, quando a empresa de private equity a procurou e disse: "Olha, eu sei que você tem feito essa coisa de participação nos lucros há algum tempo, mas, cara, está se tornando um número muito grande e está realmente bagunçando nossas estatísticas de retorno ou valor aqui. Vamos ter de eliminar o programa de participação nos lucros". Sherry disse: "Mas, pessoal, isso faz parte da nossa cultura. É por isso que as pessoas trabalham aqui. Essa é a forma como retribuímos."

Eles disseram: "Sim, mas veja aqui na linha 14 da minha planilha. Você pode ver que, se removermos o plano de participação nos lucros, aumentaremos nosso retorno sobre o investimento em 16,4%". Resumindo, eles eliminaram o programa de participação nos lucros. Quando falei com Sherry, três de seus 40 funcionários ainda estavam na empresa. 37 dos 40 haviam deixado a empresa.

Todos perdem nesse cenário. Sherry perde, seus funcionários perdem, a empresa de private equity perde porque efetivamente comprou algo que está se desvalorizando porque os funcionários estão indo embora, e nada de bom resultou disso. Para resumir a história, acho que o que você deve realmente analisar é dizer: "Ok, você é um comprador financeiro. Está interessado em comprar minha empresa. Quais são as coisas que você vai mudar que lhe permitirão criar um retorno?" E ouça com muita atenção a maneira como eles planejam tornar a empresa mais valiosa em suas mãos.

Porque, por definição, elas mudarão a forma como você faz negócios. Eles vão mudar seus processos e procedimentos e, provavelmente, você é o autor desses processos e procedimentos e, por isso, pode parecer uma cirurgia de peito aberto quando sua empresa está sendo efetivamente reestruturada, quando foi você quem criou essas políticas e procedimentos. Isso pode ser muito traumático para as pessoas.

Eric: E é exatamente por isso que sempre que recebo e-mails desse tipo, eu os ignoro. Porque penso nesse cenário. Para mim, grande parte da construção do negócio foi criar um lugar onde eu quisesse trabalhar. Essencialmente, não tem sido um esforço estratégico, de certa forma. Entende o que quero dizer? Não foi definido desde o primeiro dia: "Vou ser um empreendedor e quero fazer isso, chegar aqui, fazer isso e fazer aquilo". Para mim, pensar em vender minha empresa é mais uma escolha pessoal do que uma questão de números.

John: Eu entendo isso. Ao mesmo tempo, acho que o outro lado da moeda e a razão pela qual penso que muitos empreendedores optam por seguir o caminho da venda, embora exista o potencial de um grupo de private equity fazer o que acabei de descrever, é que eles atingem algo chamado ponto de liberdade, em que acordam uma manhã e percebem que a venda de seus negócios criará riqueza líquida suficiente para que possam viver pelo resto de suas vidas.

A segunda coisa que eles percebem é que todos os dias eu mantenho a propriedade de 100% da minha empresa. Na verdade, estou arriscando a liberdade financeira em troca de algo que talvez eu não queira. Cheguei a um ponto em que o objetivo final era alcançar a liberdade, que é, creio eu, a motivação subjacente da maioria dos empreendedores que decidem o que fazem, em quais projetos criativos trabalham.

Quando a venda de sua empresa criaria um pé-de-meia para que você fosse financeiramente independente, você está efetivamente arriscando essa liberdade todos os dias em que mantém sua empresa. Porque não sabemos o que está por vir. Não sabemos se os sites de associação cairão em desuso ou se os grupos de private equity deixarão de comprar empresas se as taxas de juros subirem para 10%.

Não sabemos o que o futuro nos reserva e, se 50, 60, 70, 80% de seu patrimônio líquido são ações de sua empresa privada, chega-se a um ponto em que muitas pessoas simplesmente pensam: "Não consigo suportar o risco". Volto ao empresário que mencionei algumas vezes, Adii, que por acaso é o mais lembrado por mim porque acabei de entrevistá-lo, literalmente.

Perguntei a Adii: "O que o levou a querer vender?" Ele disse: "Bem, na verdade, tudo se resumiu à diversificação. Eu desenvolvi esse negócio. Eles tinham dois milhões em receita recorrente. Ele imaginou que talvez pudesse triplicar a receita. Em sua mente, era um investimento de $6 milhões. Representava a grande maioria de seu patrimônio líquido. O conceito de diversificação havia sido incutido em sua cabeça desde a infância e aqui ele estava diversificado em seu portfólio de ações, mas totalmente não diversificado em geral porque $6 milhões representavam uma enorme proporção de seu patrimônio líquido. Ele simplesmente disse: "Não consigo mais suportar o risco". E foi isso que o levou a querer vender.

Eric: Bem, isso faz muito sentido. Se eu soubesse que perguntas fazer, como alguém que tem alguma familiaridade com esse processo e etc., que perguntas eu faria a você que ainda não tenha feito?

John: Bem, acho que você fez muitas perguntas excelentes. Acho que uma das perguntas que você fez, mas talvez eu dê uma resposta um pouco diferente, é sobre quais são alguns dos erros mais comuns que os empreendedores cometem no processo de venda de suas empresas.

Um dos grandes erros que ouvimos é que os empreendedores respondem à pergunta: "O que você quer para a sua empresa? Isso quase sempre é um erro, porque você pode fazer uma de duas coisas. Você pode lançar um número fora do comum. Um número tão alto que não é possível que um adquirente esteja sequer pensando nesse número. Aqui está o problema de fazer isso. Muitas vezes, você será visto como alguém tão desatento e tão inconsciente dos múltiplos em seu espaço que o adquirente dirá: "Ok, muito obrigado". E ele o descartará como um charlatão.

Você pode lançar um número muito alto e eles não entrarão em negociação com você. Porque muitos deles simplesmente sairão e dirão: "O cara é um charlatão". Da mesma forma, se você apresentar um número mais razoável, quase sempre estará colocando um teto pelo qual nunca venderá sua empresa.

Vou dar um exemplo. Há um cara chamado Kris Jones sobre o qual escrevi no livro. Ele criou uma grande empresa chamada PepperJam. Eles faziam programas de marketing de afiliados. Kris recebeu uma ligação inesperada de um cara chamado Michael Rubin. Michael criou uma empresa, a GSI, e a vendeu para o PayPal. Um enorme sucesso no setor de tecnologia. Kris Jones ficou lisonjeado ao receber uma ligação de Mike Rubin, e Michael Rubin disse: "Por que você não vem ao meu escritório? Vamos conversar um pouco sobre sua empresa".

Jones entrou achando que teria uma conversa a sós com um colega da área de tecnologia. Mas Rubin, quando abriu a porta, não estava sozinho. Ele estava ladeado por seu diretor financeiro e seu assessor jurídico principal. Jones parecia estar com um pouco de gás para voltar atrás. Sem realmente trocar gentilezas, Rubin simplesmente perguntou a Jones: "Ok, o que você quer para a PepperJam?" Jones realmente disse: "O que você acha, o que eu quero para a PepperJam?" Eu estava esperando vir aqui para tomar um café casual.

Rubin simplesmente voltou e disse: "Não, o que você quer para a sua empresa?" O sentimento de Jones no local deixou escapar um número e Rubin, sem realmente reconhecer a resposta, voltou-se para seu CFO e disse: "Ok, acho que podemos fazer um acordo". O que ele estava fazendo era comunicar a um CFO que ele não deveria pagar um centavo a mais do que o número de Kris que Jones acabara de dizer.

Jones, quando o entrevistei para o livro e perguntei: "Você faria algo diferente se tivesse que fazer tudo de novo?" Ele disse: "Sim, eu não teria respondido à pergunta. Eu teria feito diferente". Acho que, se eu voltar a Adii Pienaar, o cara que vendeu a Conversio, ele tinha um profissional de M&A e o profissional de M&A tinha uma regra.

Adii, quando você for às reuniões de gerência com todas as aquisições em potencial que eu vou alinhar para você, você pode responder a qualquer pergunta, qualquer pergunta que lhe fizerem, com exceção de uma pergunta. Adii disse: "Certo, qual é a única pergunta?" Ele disse: "Qualquer coisa relacionada ao valor do seu negócio, o que você quer para o seu negócio, você difere e me dá isso".

Ele sabia, o profissional de M&A sabia que, ao responder qualquer coisa sobre avaliação, Adii estava efetivamente negociando consigo mesmo. É uma armadilha comum que os adquirentes tentam fazer com que um empresário novo e desavisado, que é o primeiro no processo, tente responder.

Eric: Quase posso me colocar nessa situação e imaginar a emoção que Jones estava sentindo. Em situações como essa, independentemente de se tratar de uma situação de fusões e aquisições, é difícil sentir o desconforto da sensação e não fazer nada. Essa é a estratégia das pessoas que estão fazendo isso.

John: Exatamente isso. Novamente, lembre-se de que há algo no mundo das fusões e aquisições chamado de regra dos cinco a 20. Ela diz que o adquirente natural de seu site de associação será uma empresa cinco a 20 vezes maior do que a sua. Por definição, é provável que seja uma empresa da qual você já ouviu falar, provavelmente uma empresa que você respeita e provavelmente uma empresa muito maior que a sua.

Quase que por definição, é provável que você se sinta lisonjeado por ter sido convidado, de certa forma encantado, de certa forma impressionado consigo mesmo pelo fato de essa grande empresa, que você considera líder no setor, ter manifestado interesse em sua empresa, e isso pode parecer muito validador. Todo esse brilho, esse sentimento caloroso que você tem por estar lisonjeado pode ser uma armadilha, pois o adquirente usará isso como uma forma de parecer seu amigo.

Eles o elogiam pelo que você construiu e, talvez, depois de uma taça de vinho, certamente depois de um almoço sofisticado, eles se voltam para você e dizem: "Qual é o seu resultado final? Quanto você acha que sua empresa vale?" Parece uma pergunta inócua de se responder, mas quase sempre sai pela culatra.

Eric: Bem, eu certamente agradeço por compartilhar isso, John. Parece ser uma daquelas coisas críticas, por isso, obrigado por compartilhar com todos. Acho que já estamos quase no fim. Agradeço muito seu tempo, sua franqueza e tudo o que compartilhou aqui. Só gostaria de mencionar a todos, mais uma vez, que John acabou de lançar o livro The Art of Selling Your Business (A arte de vender seu negócio).

Tudo o que ele compartilhou aqui, que por si só já é muito valioso, também veio acompanhado de, bem, eu entro em muito mais detalhes no meu livro, então é algo que definitivamente despertou meu interesse em conferir, por isso incentivo todos a fazerem isso também. John, qual é o melhor lugar para as pessoas adquirirem seus livros?

John: O melhor lugar para ir é provavelmente o builttosell.com, que é o site de todos os livros. No canto superior direito, você verá a palavra free gifts (brindes). Se clicar nela e digitar seu e-mail, nós lhe enviaremos um capítulo gratuito do livro e você receberá um episódio da Built to Sell Radio uma vez por semana. Pessoas como Adii, alguns dos outros empreendedores, Rob Walling, pessoas que mencionei na ligação são todas pessoas que entrevistei para a Built to Sell Radio. Isso é gratuito e é uma oportunidade de ouvir outras histórias de outros empreendedores que venderam.

Eric: Perfeito. Mais uma vez, muito obrigado, John, por seu tempo. Foi muito bom conversar com você.

John: Obrigado, senhor.

OUTRO:

Muito obrigado por ouvir todo esse episódio de nosso podcast.

Espero sinceramente que tenha gostado de nossa conversa e aprendido muito com o que discutimos.

Muito obrigado a John por participar de nosso programa e compartilhar tão livremente seus anos de experiência.

Para obter links para todos os recursos que mencionamos neste episódio, você pode acessar SubscriptionEntrepreneur.com/166.

Lá você também encontrará as notas completas do programa e uma transcrição da nossa conversa que pode ser baixada.

Se você gostou deste episódio e gostaria de ouvir mais entrevistas interessantes com empreendedores, especialistas e autores bem-sucedidos, não deixe de assinar nosso podcast no iTunes, Spotify, Google Play ou Stitcher.

Temos uma biblioteca crescente de episódios envolventes e muitos outros estão por vir.

Obrigado por estar aqui e nos vemos na próxima vez!

Recursos

Livros do John:

- Built to Sell: Criando um negócio que pode prosperar sem você

- O cliente automático: Criando um negócio de assinaturas em qualquer setor

- The Art of Selling Your Business (A arte de vender sua empresa): Winning Strategies & Secret Hacks for Exiting on Top

Pessoas e empresas:

- Adii Pienaar - Conversão

- Rand Fishkin - Moz

- Michael Houlihan - Vinhos Barefoot

- Sherry Deutschmann - LetterLogic

- Chris Jones - PepperJam

Obrigado por ouvir!

Muito obrigado por ouvir este episódio de nosso podcast. Esperamos que tenha gostado de nossa conversa com John e que tenha entendido muito melhor o que é necessário para vender sua empresa com sucesso.

Ao ouvir este episódio, alguma lâmpada se acendeu em sua cabeça? Surgiu alguma pergunta que você gostaria de nos fazer? Deixe um comentário abaixo e participe de nossa discussão. Gostaríamos muito de ouvir sua opinião.

Blog

Blog Podcast

Podcast Suporte

Suporte Login do cliente

Login do cliente